Как учитывать овердрафт

Овердрафт – это своеобразный кредит. Отличие в том, что обычный кредит поступает на расчетный счет деньгами, овердрафт же позволяет уходить в минус, а на сумму отрицательного остатка банк начисляет проценты.

⚠️ Важно:

Разные банки могут по-разному отражать овердрафт в выписке. Кто-то отдаёт выписку с нулевым остатком, кто-то с отрицательным. Эта инструкция декларирует отражение, которое максимально корректно вписывается в концепцию управленческого учёта, поэтому адаптируйте принципы, описанные в этой инструкции, к вашей ситуации.

Поскольку овердрафт – это финансовый инструмент, операции, связанные с овердрафтом проходят по финансовому типу деятельности (мы берем у банка деньги в долг), а проценты за использование овердрафта – по операционному типу деятельности.

Условно взаимодействия с овердрафтом делиться на несколько стадий:

- Получение овердрафта.

- Использование овердрафта.

- Возврат овердрафта — обычно с ближайшими платежами он закрывается и удерживается сам.

Шаг 1: Отражаем получение овердрафта.

Обычно получение овердрафта – это не получение денежных средств на счет, а возможность потратить больше. Например, если у вас остаток по расчетному счету 100 000₽, то овердрафт позволяет потратить 200 000₽.

⚠️ Чтобы лучше проиллюстрировать то, как работает овердрафт, мы примем, что:

- Есть расчетный счет

- Остаток на расчетном счете на начало периода 100 000₽

- Компания тратит 250 000₽ и задействует овердрафт

- Банк взимает комиссию в 150₽ при первом открытие овердрафта и 15₽ за каждый следующий день использования

Как отразить получение овердрафта

Получение овердрафта обычно отражается плавным переходом в минус по расчетным счетам. Но минус на расчетном счете приводит к некорректной оценке состояния компании в балансовом отчете и отчете по задолженностям.

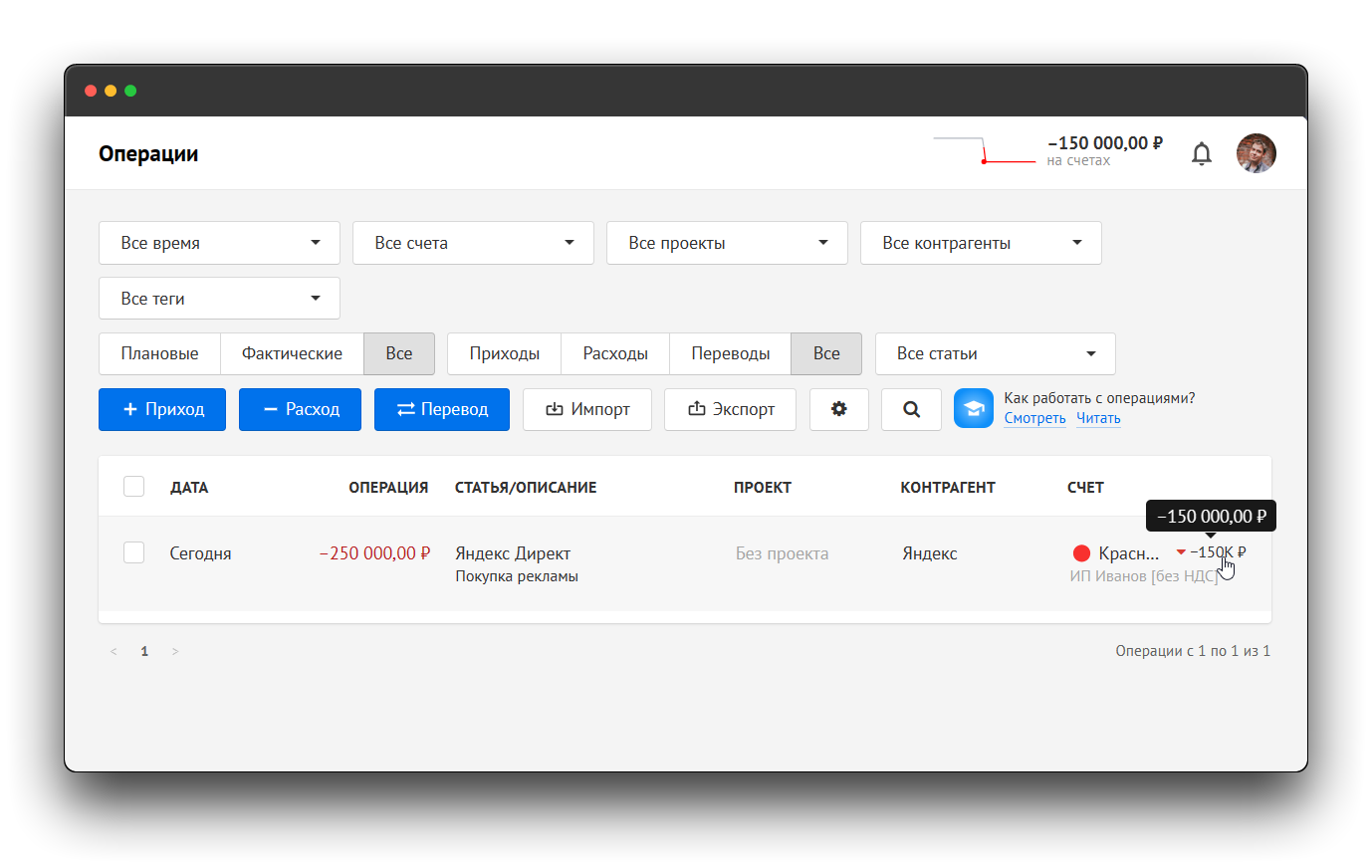

Обычно получение овердрафта в выписках не фигурирует. В выписке вы увидите операцию на сумму, превышающую начальный остаток по счету:

В нашем примере при остатке в 100 000₽ на счете, мы потратили 250 000₽. Это стало возможным из-за того, что мы использовали 100 000₽ собственных средств и 150 000₽ заемных. Но этот займ мы сейчас не увидим ни в карточке контрагента (банка), ни в балансе, ни в отчете по задолженностям.

Чтобы отразить данные корректно, нужно завести операцию поступления овердрафта по финансовому виду деятельности.

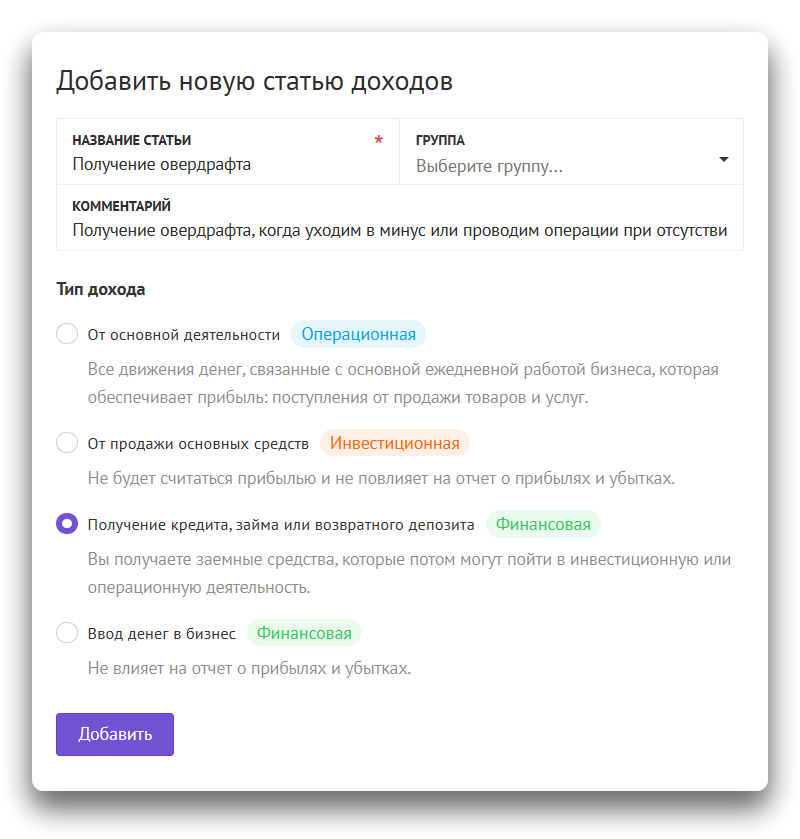

Статья «Получение овердрафта» должна быть с типом «Получение кредита, займа или возвратного депозита» с финансовым видом деятельности:

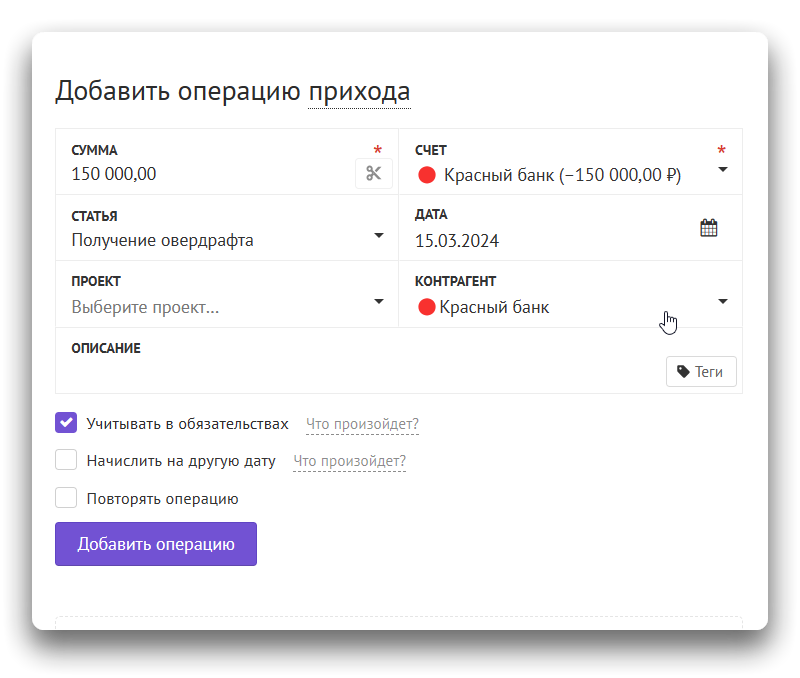

Далее заведем операцию получения овердрафта, чтобы выровнять остаток по расчетному счету и корректно сформировать задолженность перед банком.

Введите сумму, выберите статью «Получение овердрафта». Контрагентом укажите юридическое лицо того банка, который выдал вам овердрафт.

⚠️ Обязательно укажите галочку «Учитывать в обязательствах»:

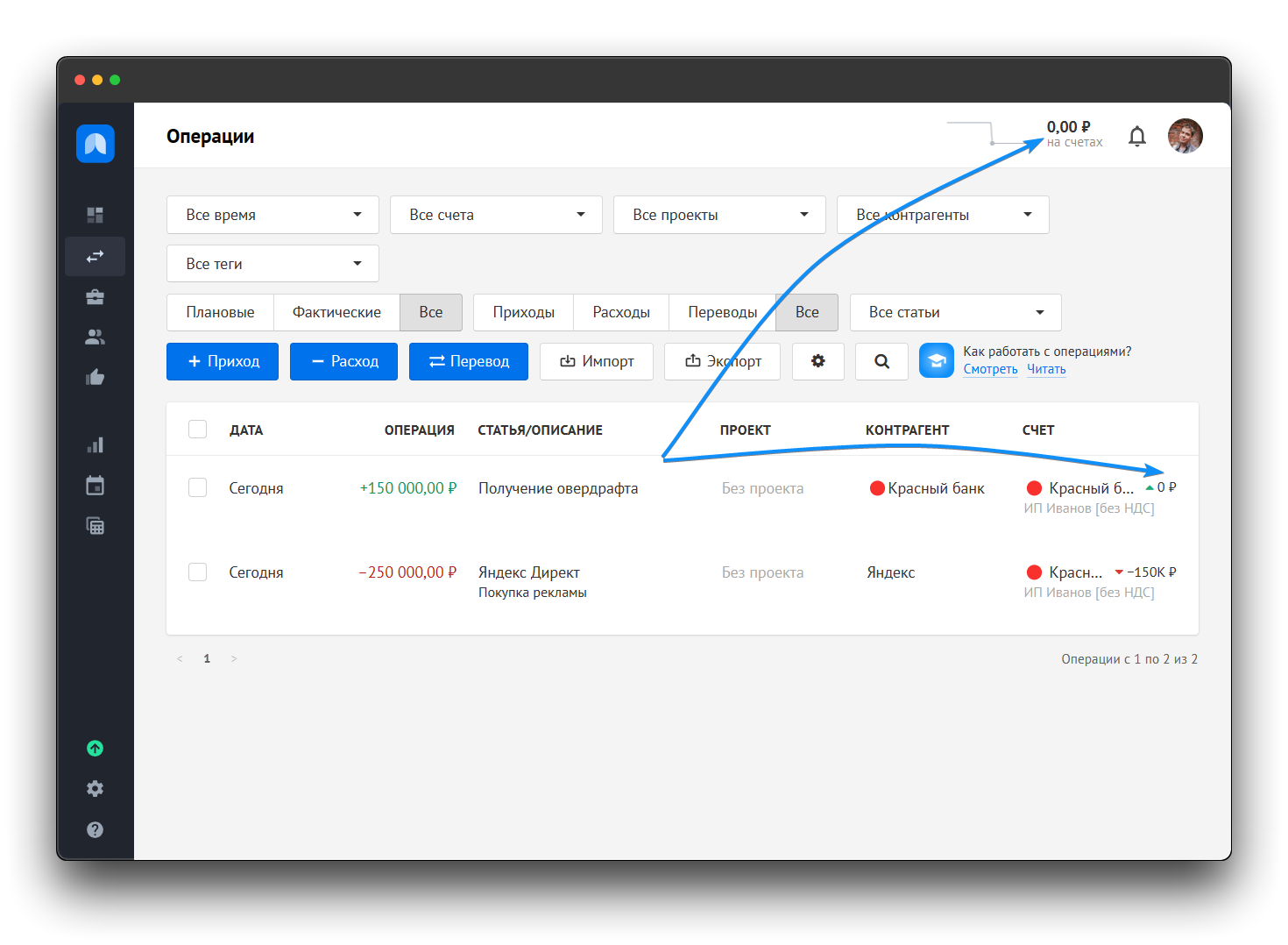

Эта операция приведет к тому, что остаток по счету будет равен нулю:

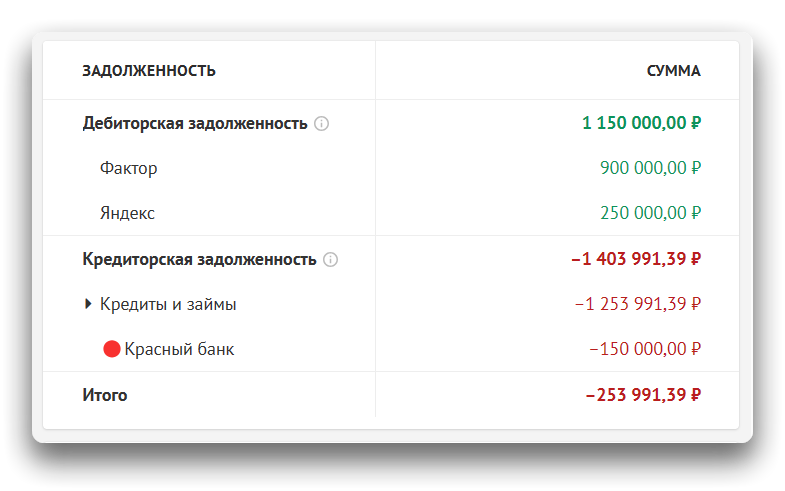

При этом задолженность перед банком будет равна сумме полученного овердрафта:

Аналогично и на балансе сумма будет отображена в блоках кредиторской задолженности.

Шаг 2: Как отразить использование овердрафтом

Использование овердрафта отражается аналогично. Если вы уже в минусе и проводите еще одну операцию, то нужно создать на эту же сумму «Поступление овердрафта от банка», чтобы сумма на расчетном счете равнялась нулю, а задолженность перед банком увеличивалась на сумму новой операции.

Шаг 3: Как отразить проценты за использование овердрафтом

Надо иметь в виду, что процент по овердрафту — это вознаграждение банка сверх тех сумм, что он дал взаймы. Поэтому возврат процентов по овердрафту нужно относить в операционную деятельность.

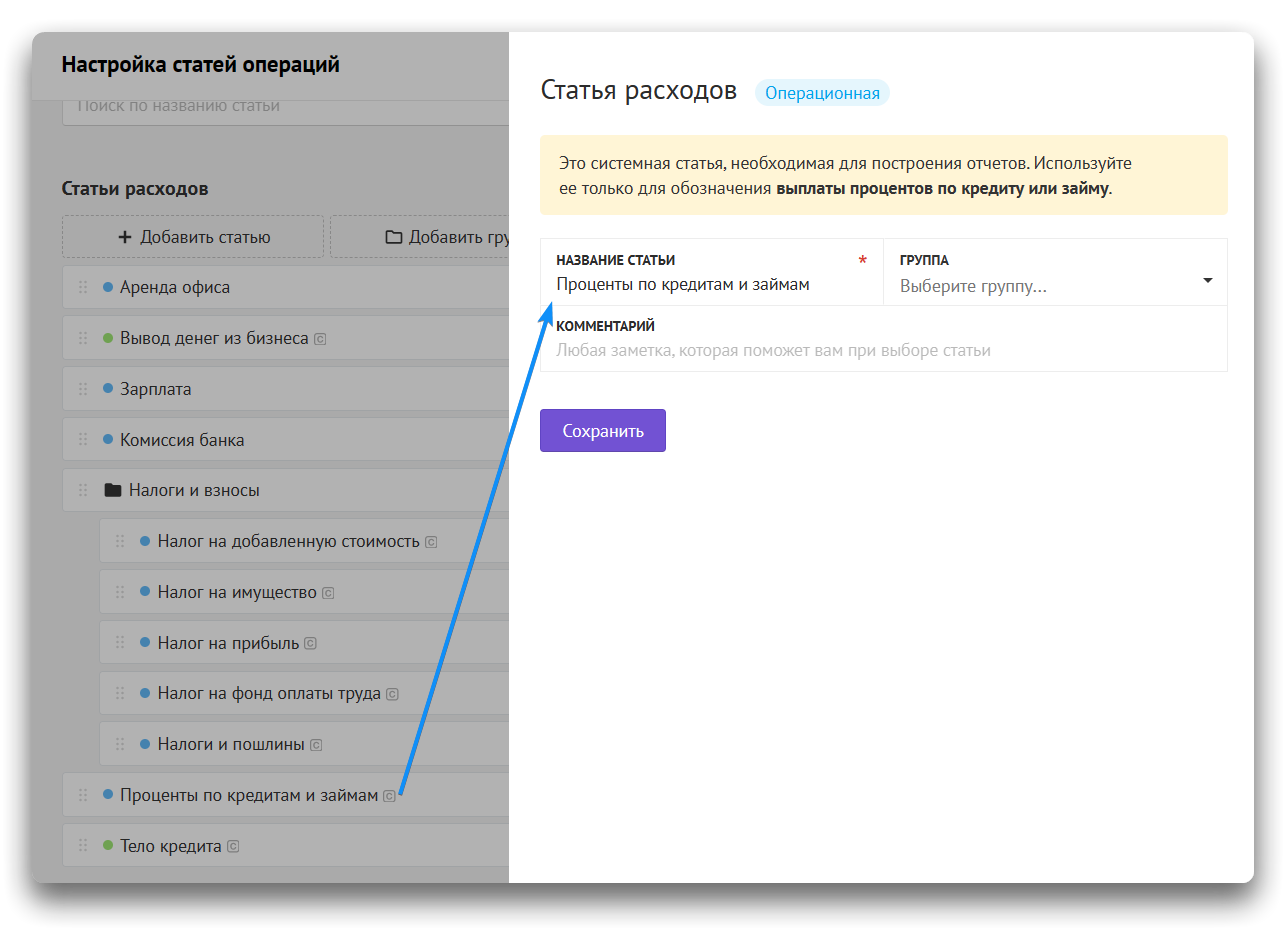

Для того, чтобы проценты учлись корректно, используйте системную статью «Проценты по кредитам и займам»:

Плату за открытие овердрафта и плату за проценты по его обслуживанию отправляем на статьи «Проценты по кредитам и займам»

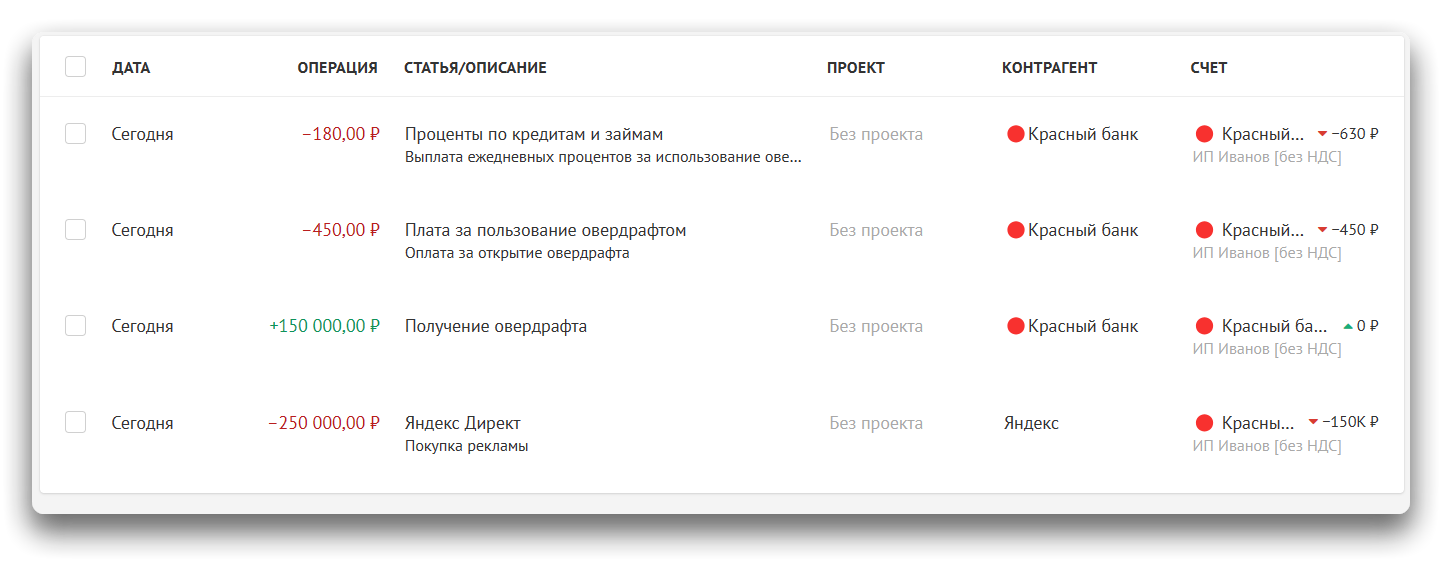

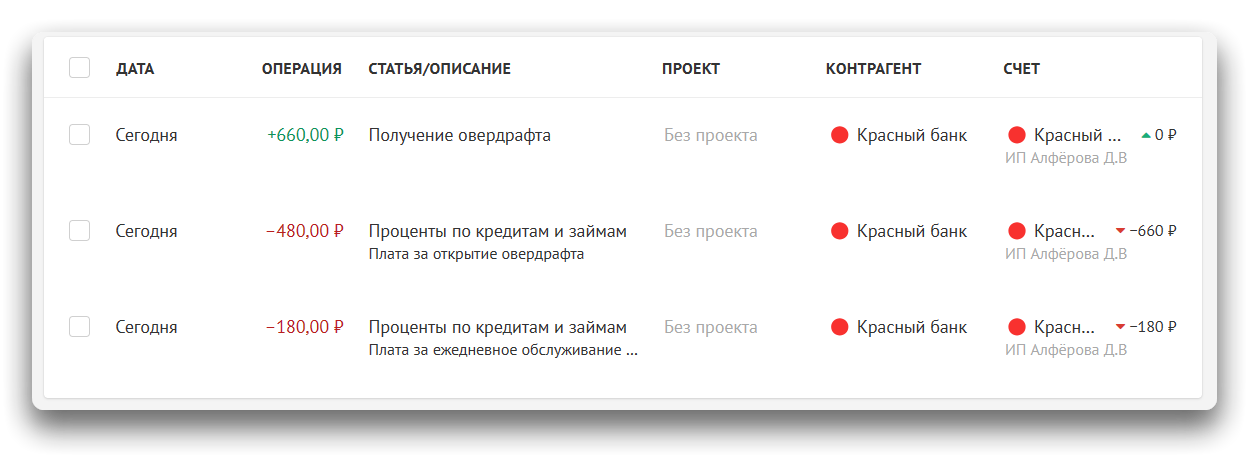

В результате список операций будет выглядеть так:

При создании операции платы за обслуживание или выплаты процентов, обязательно выставляйте галочки «Учитывать в обязательствах» и «Начислить на другую дату», чтобы корректно пересчитывать прибыли и убытки и задолженность перед банком.

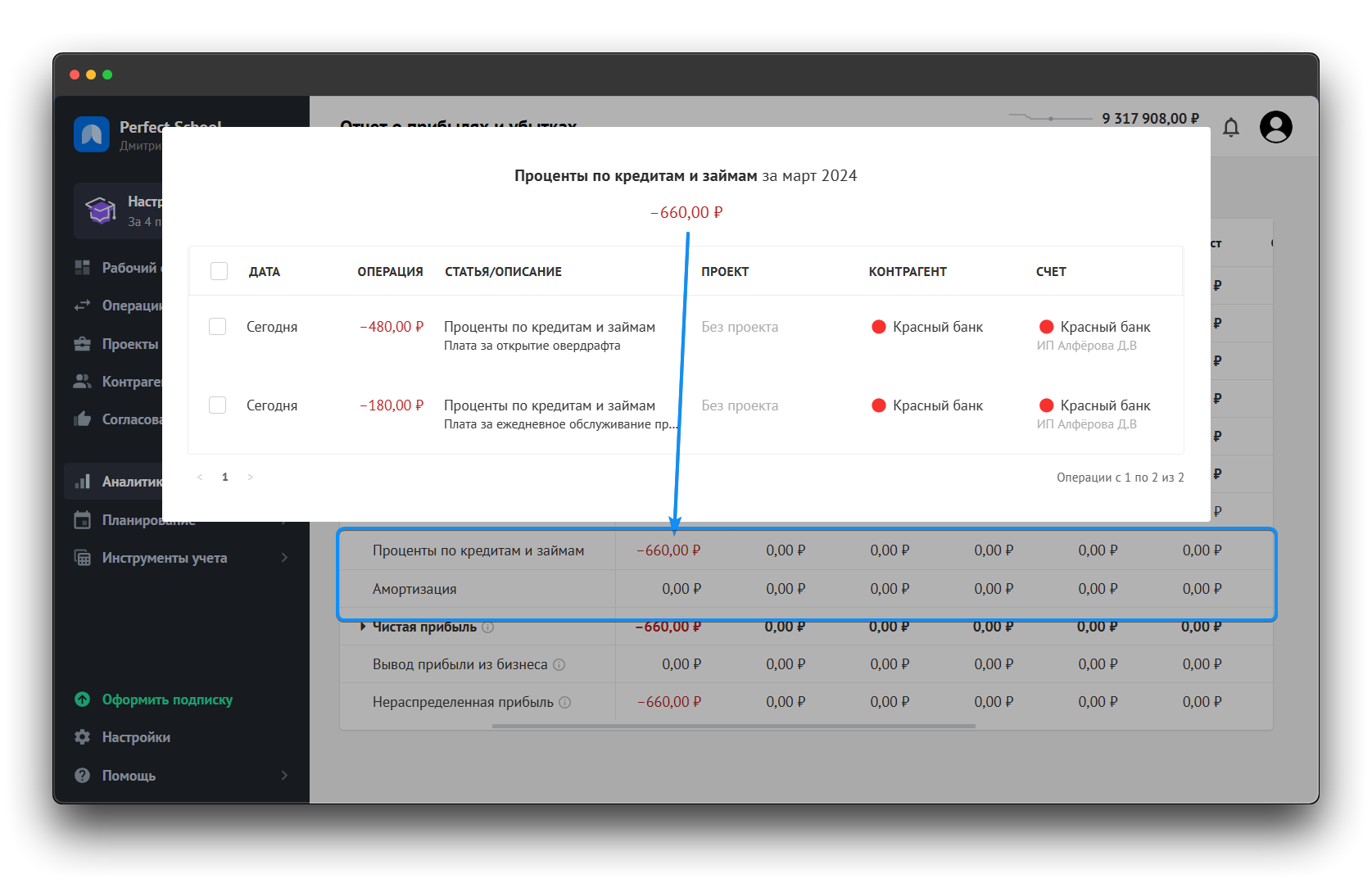

В отчете о прибылях и убытках проценты по обслуживанию овердрафта будут отражены ниже операционной прибыли:

Учтите, что проценты и плата за открытие также могут уводить счет в отрицательные остатки — в этом случае, как и с обычной операцией, проводите получение овердрафта, чтобы остатки на расчетном счёте были нулевыми, а задолженность перед банком — корректная.

Ещё полезные статьи по теме:

- Отчет о задолженностях

- Отчет о прибылях и убытках

- Как вести учет по кредитным картам?

- Учет кредитов и займов через раздел «Инструменты учета»

- Как отразить займ от собственника?