Как учитывать зарплатные налоги за сотрудников

Как учитывать НДФЛ за сотрудника

НДФЛ — налог на доходы физических лиц, и по идее, он платится сотрудником в бюджет. Но в России принято, что бизнес выступает налоговым агентом сотрудника — платит в бюджет вместо него. Помимо этого, НДФЛ платится и с дивидендов.

НДФЛ и взносы как отдельные расчёты с государственными органами

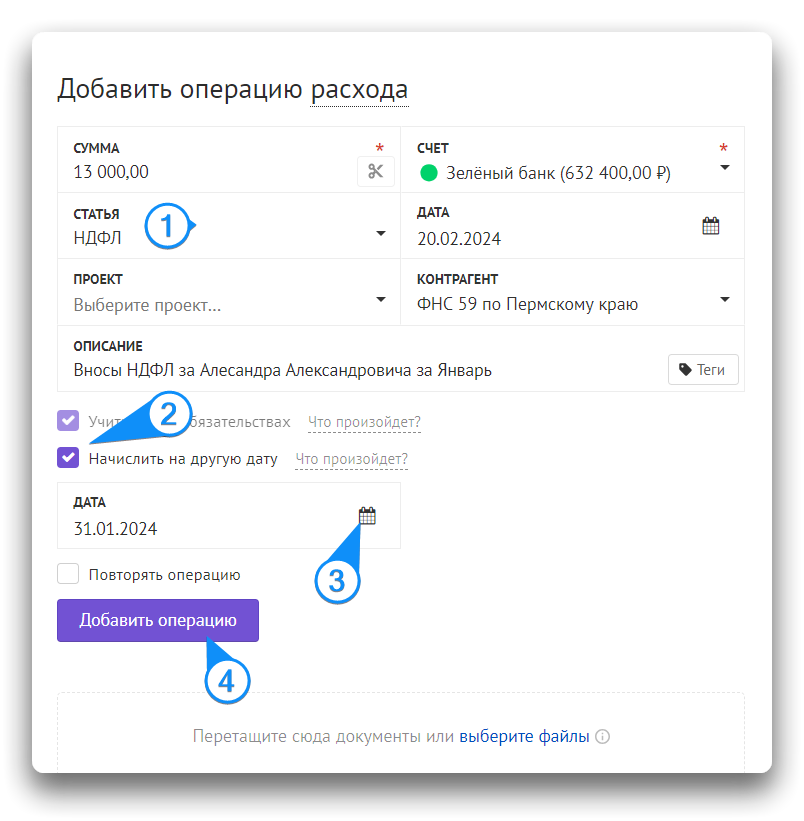

При выплате налога в ФНС мы можем указать явно, к какому периоду какой налог отнести — для этого используем дату начисления.

Кроме того, мы можем явно указать, к какому из налогов относится платеж, выбрав для операции соответствующую статью.

Например, для НДФЛ мы выберем статью НДФЛ, а для ПФР — статью ПФР.

💡 Обратите внимание:

В случае с зарплатными налогами контрагентом мы указываем налоговый орган. Скорее всего, если мы не будем платить налоги — налоговая придет с претензией именно к нам, а не к сотруднику. В связи с этим мы и считаем задолженности в разрезе налогового органа, несмотря на то, что НДФЛ и взносы платятся сотрудником из его зарплаты, а компания лишь выступает налоговым агентом.

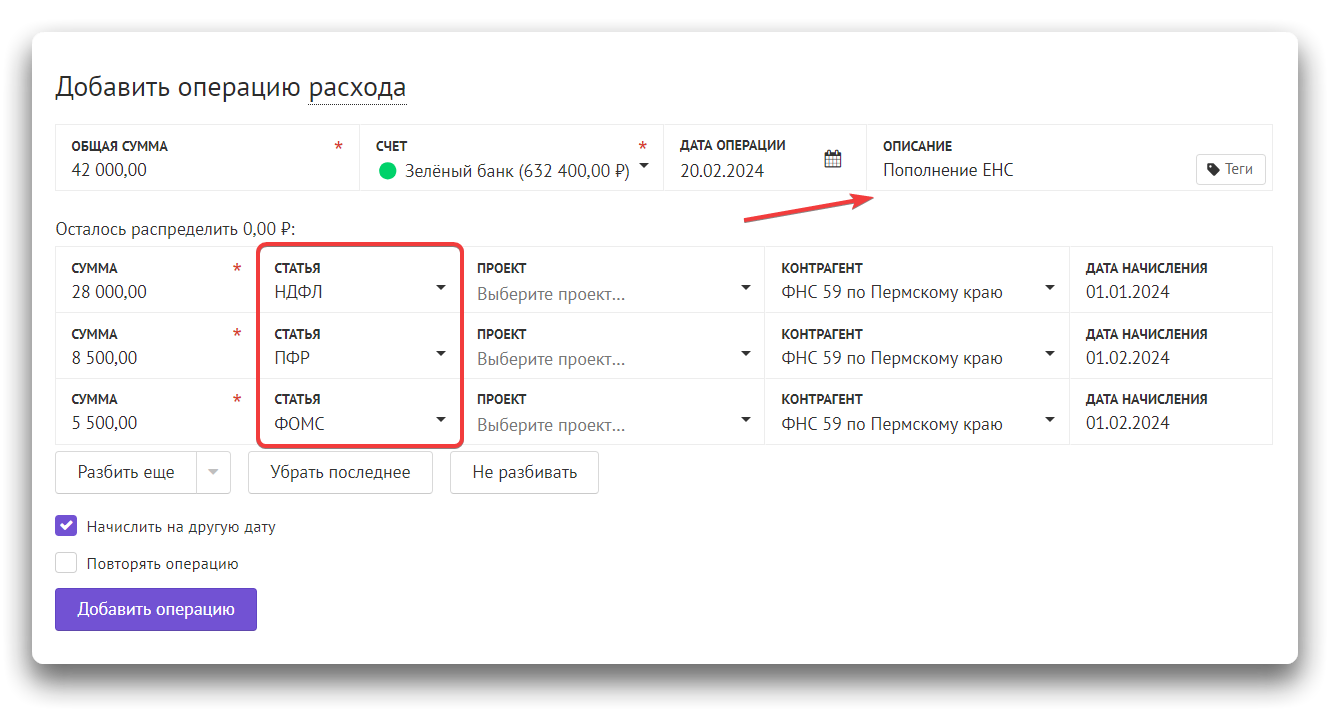

Поскольку сейчас расчеты по налогам идут чаще всего как пополнение ЕНС, то тут так же можно разбивать сумму на несколько частей и каждую из частей относить на нужную статью. Чтобы разбить сумму на несколько частей, нажмите на значок ✂️ рядом с суммой операции:

Далее разбейте сумму на нужные вам части— «НДФЛ», «ПФР», «ФОМС» или иную группировку.

⚠️ Важно:

Поскольку налоги и взносы не всегда платятся месяц в месяц, используйте галочку Начислить на другую дату, чтобы учесть налоги в том периоде, к которому они относятся.

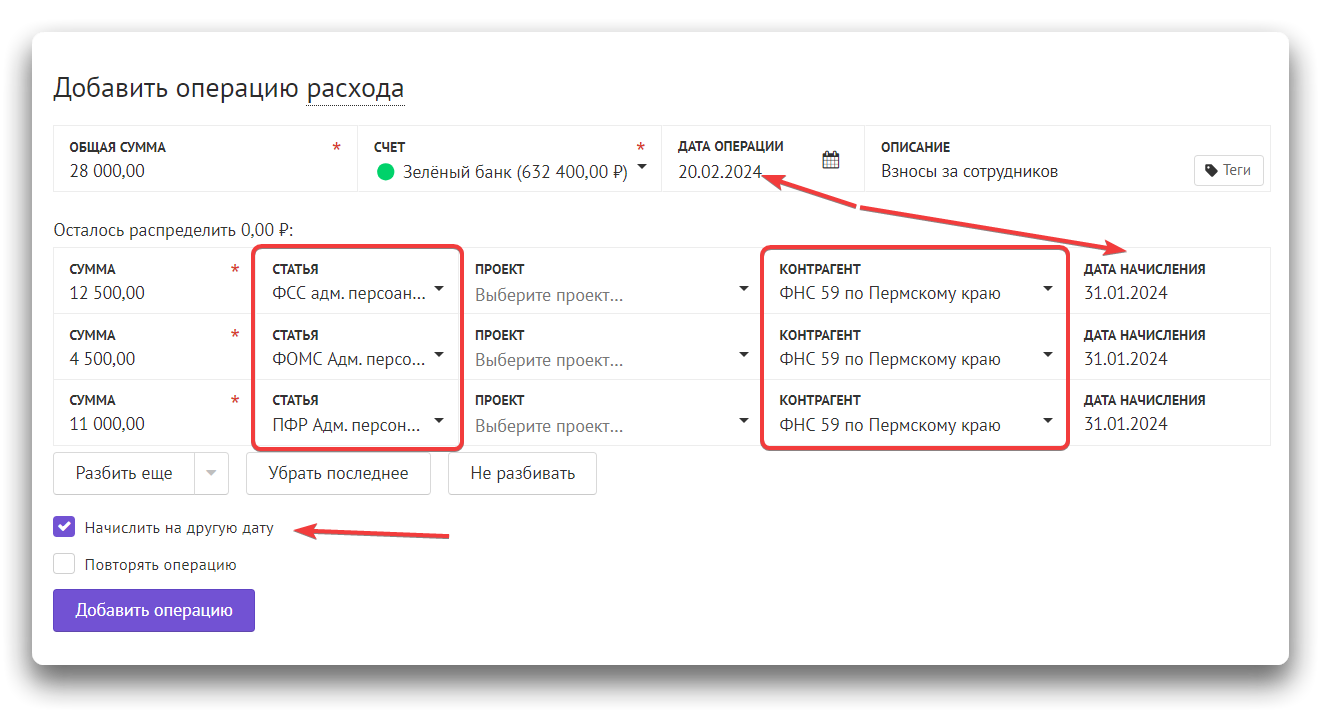

Как учитывать взносы за сотрудников

Взносы за сотрудников делятся на несколько фондов.

- Пенсионный ≈ 22%

- Медицинского страхования ≈ 5,1%

- Социального страхования ≈ 2,9%

С введением единого налогового счета чаще всего все платежи в фонде находятся в рамках одного платежного поручения. В связи с этим, чтобы корректно учесть суммы, нужно разбить операцию на несколько частей и выбрать соответствующие статьи:

Чтобы взносы в пенсионный фонд или фонд медицинского страхования были учтены в нужном периоде, используйте дату начисления и указывайте, к какому периоду такое начисление относится.

Использование корректной даты начисления применительно к НДФЛ и взносам позволит видеть корректную картину.

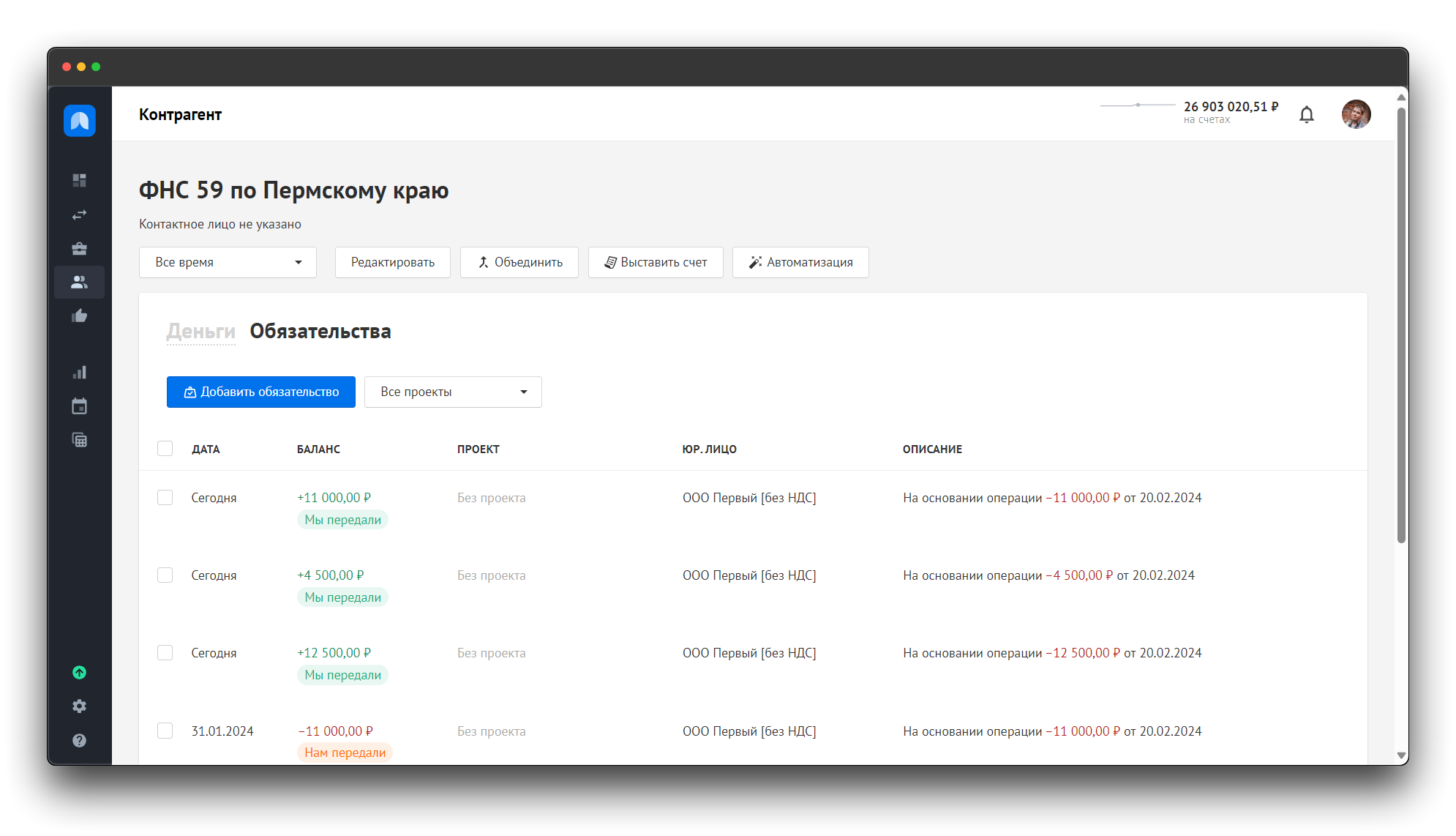

Обратите внимание, что при такой схеме задолженность и взаиморасчеты по НДФЛ и взносам за сотрудников фиксируются в карточке контрагента налоговой службы, а не сотрудника:

Какие статьи связанные с налогами на сотрудников и взносами следует использовать?

Универсального списка статей нет и он меняется от компании к компании.

Чаще всего среди статей, связанных с налогами на ФОТ, можно встретить следующие:

- НДФЛ — классический налог в 13%;

- ПФР — взносы в пенсионный фонд Российской федерации;

- ФОМС — взносы на социальное и медицинское страхование;

- ФСС — если у сотрудников есть алименты или наложены платежи и удержания в пользу службы судебных приставов.

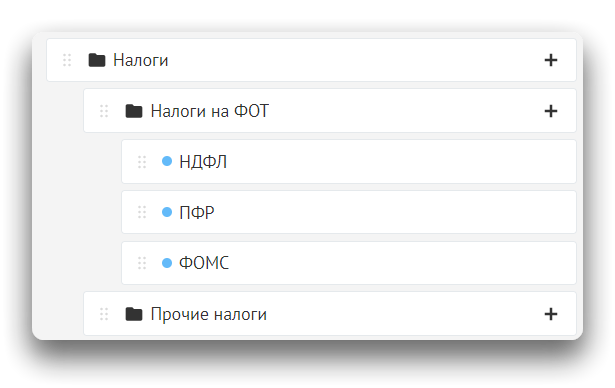

Если говорить про структуру статей, в Adesk вехнеуровнево можно организовать следующий список статей:

- Налоги

- Налоги на ФОТ

- НДФЛ

- ПФР

- ФОМС

- Прочие налоги

- Налоги на ФОТ

В справочнике статей это будет выглядеть вот так:

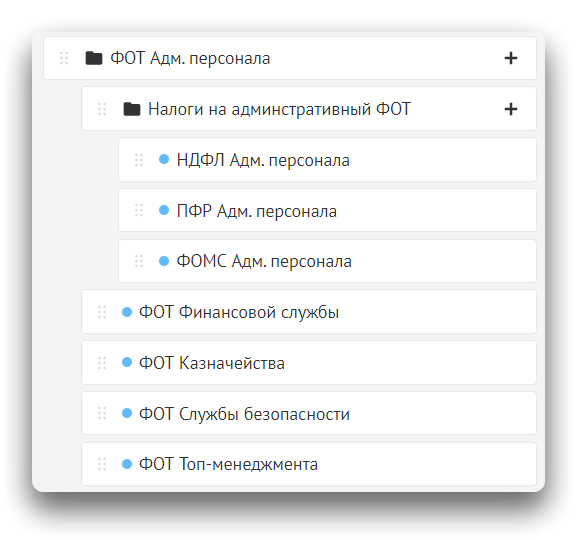

Если же вам нужен более прозрачный и тонкий контроль, то можно приравнять статьи к заплатам. Например, если у вас есть группа «ФОТ Административного персонала», то можно создать в ней подгруппу, связанную с налогами.

- ФОТ Административного персонала

- Зарплата адм. персонала

- Зарплата финансовой службы

- Зарплата топ-менеджмента

- Налоги на ФОТ адм. персонала

- НДФЛ адм. персонала

- ПФР адм. персонала

- ФОМ адм. персонала

- Зарплата адм. персонала

Структура будет выглядеть примерно вот так:

Такой подход даст больше гибкости, если вы в работе используете ИП или самозанятых — в зависимости от этого будет видно, в каких блоках персонала происходит перекос в зарплатных налогах.